برخلاف انتظار زیاد مودیان مالیاتی مبنی بر افزایش حدود معافیت پایه، کسر استاندارد و کسر طبق بند 80 ج، هیچ چیزی محقق نشده و به نوعی باعث ناامیدی مودیان مالیاتی شده است. با این حال، برخی تغییرات جزئی تحت قوانین مالیات بر درآمد که بر مالیات دهندگان فردی تأثیر می گذارد توسط وزیر دارایی در بودجه پیشنهاد شده است. اجازه دهید در مورد این تغییرات جزئی بحث کنیم.

منطقیسازی هزینههای اضافی بر سود سرمایه بلندمدت

اگر درآمد مشمول مالیات از 50 لک بیشتر باشد، یک فرد و یک HUF باید هزینه اضافی محاسبه شده بر بدهی مالیاتی شما را بپردازند که بیش از بدهی مالیاتی پایه آنها است. نرخی که با آن هزینه اضافی قابل پرداخت است بر اساس صفحه درآمد شما است. هر چه صفحه درآمد بالاتر باشد، نرخ اضافهبار نیز بالاتر است. در حال حاضر اضافه بر سرمایه بلندمدت در سهام های پذیرفته شده در بورس و واحدهای دارای حقوق صاحبان سهام که در درآمد شما گنجانده شده است حداکثر تا 15% محدود می شود، حتی اگر در غیر این صورت موظف به پرداخت هزینه اضافی با نرخ بالاتر برای سایر درآمدها باشید. این سقف 15% فقط برای یک دسته از سود سرمایه بلندمدت اعمال می شود، اما برای بقیه سود سرمایه بلندمدت، باید هزینه اضافی را با نرخ های قابل اعمال پرداخت کنید. وزیر دارایی سقف افزایش 15 درصدی را برای سودهای سرمایه بلندمدت با هر ماهیت پیشنهاد کرده است.

مزایا برای والدین / سرپرست افراد معلول جسمی

در حال حاضر بخش 80 DD علاوه بر کسر هزینههای متحمل شده برای نگهداری و آموزش این شخص، به یک HUF و یک فرد نسبت به حق بیمه پرداختی برای بیمه نامه پرداختی به نفع یک معلول جسمی، کسر میدهد. اگر مبلغی در زمان زنده بودن والدین/سرپرست یا شخص معلول جسمی قبل از قیم یا والدین فوت کند، مزایای مالیاتی معکوس میشود. این بخش اصلاح شده است تا امکان کسر یک بیمه نامه را فراهم کند که پرداخت مستمری یا پرداخت مبلغ یکجا را پس از فوت والدین / قیم یا پس از 60 سالگی او فراهم می کند.

امداد مربوط به کووید-19

دولت در تاریخ 25/06/2021 مزایای خاصی را در رابطه با کمکهای پولی دریافتی برای هزینههای انجام شده برای درمان کووید-19 و همچنین دریافت بلاعوض توسط اعضای خانواده در هنگام مرگ یک فرد به دلیل کووید-19 اعلام کرده بود. این امر با اصلاح قانون رسمیت یافته است. بنابراین هر پولی که از جمله کارفرما دریافت میکنید، به میزان هزینهای که واقعاً برای درمان کووید-19 برای خود و اعضای خانوادهتان انجام میشود، کاملاً بدون مالیات است. به همین ترتیب، هر پولی که اعضای خانواده از کارفرما به عنوان بلاعوض در صورت فوت یک کارمند دریافت کنند، کاملاً معاف از مالیات است. در صورت دریافت وجه از اشخاص دیگر تا سقف 10 میلیون در دست اعضای خانواده معاف می باشد. وجوه دریافتی فوت از کارفرما و سایرین فقط در صورتی معاف است که ظرف 12 ماه از تاریخ فوت شخص دریافت شود.

امکان ثبت یک ITR به روز شده برای ارائه درآمدی که در ITR لحاظ نشده است

در حال حاضر یک شخص می تواند یک ITR دیرهنگام ارسال کند یا آن را تا 31 دسامبر سال بعد از سال مالی تجدید نظر کند. این یک دریچه بسیار کوچک برای افرادی میگذارد که آشکار شوند که یا ITR خود را ثبت نکردهاند یا درآمد کامل خود را در ITR لحاظ نکردهاند. معرفی Annul Information Return (AIS) حس ترس را در ذهن مالیات دهندگانی که از پرداخت مالیات کامل طفره می روند، القا کرده است. از آنجایی که دولت پهنای باند لازم را برای ردیابی و تعقیب مودیان مالیاتی که درآمد خود را به طور کامل اعلام نکرده اند یا ITR خود را در جایی که تأثیر مالیاتی چندان قابل توجه نیست، ثبت نکرده اند، ندارد، ایده جدیدی برای ارائه به مالیات دهندگان ارائه کرده است. این شانس را دارند که خود به خود اما با هزینه اضافی مشخص با آپلود یک ITR به روز شده با پرداخت مالیات ظرف دو سال از پایان سال ارزیابی قبل از اینکه ادارات مالیات بر درآمد متوجه شوند، پاک شوند. این پیشنهاد ارزان نیست. کسانی که مایل به تمیز شدن هستند باید مبلغ اضافی را به صورت درصد مالیات و سود پرداختی در زمان ارائه ITR بپردازند، اگر ITR به روز شده ظرف 12 ماه (25%) یا بعد از 12 ماه ارائه شود اما در عرض 24 ماه ( 50 درصد.

کسر بیشتر برای کمک کارفرما به NPS کارمندان دولت ایالتی.

در حال حاضر کارمندان دولت مرکزی حق دارند بابت سهم کارفرما از حساب NPS خود تا 14 درصد حقوق خود را کسر کنند، در حالی که کارمندان دولت ایالتی و بخش خصوصی حق دارند تا 10 درصد از سهم را کسر کنند. اکنون پیشنهاد شده است که مزایای سهم کارفرمای بالاتر در اختیار کارمندان دولت ایالتی قرار گیرد که بقیه کارمندان را واجد شرایط فقط 10٪ واجد شرایط می دانند.

Balwant Jain یک متخصص مالیات و سرمایهگذاری است و میتوانید از طریق [email protected] و @jainbalwant در توییتر با آن تماس بگیرید.

مشترک شدن در خبرنامه Mint * یک ایمیل معتبر وارد کنید * از اینکه در خبرنامه ما مشترک شدید متشکریم.

هرگز داستانی را از دست ندهید! با نعنا در ارتباط و مطلع باشید.

دانلود

برنامه ما در حال حاضر!

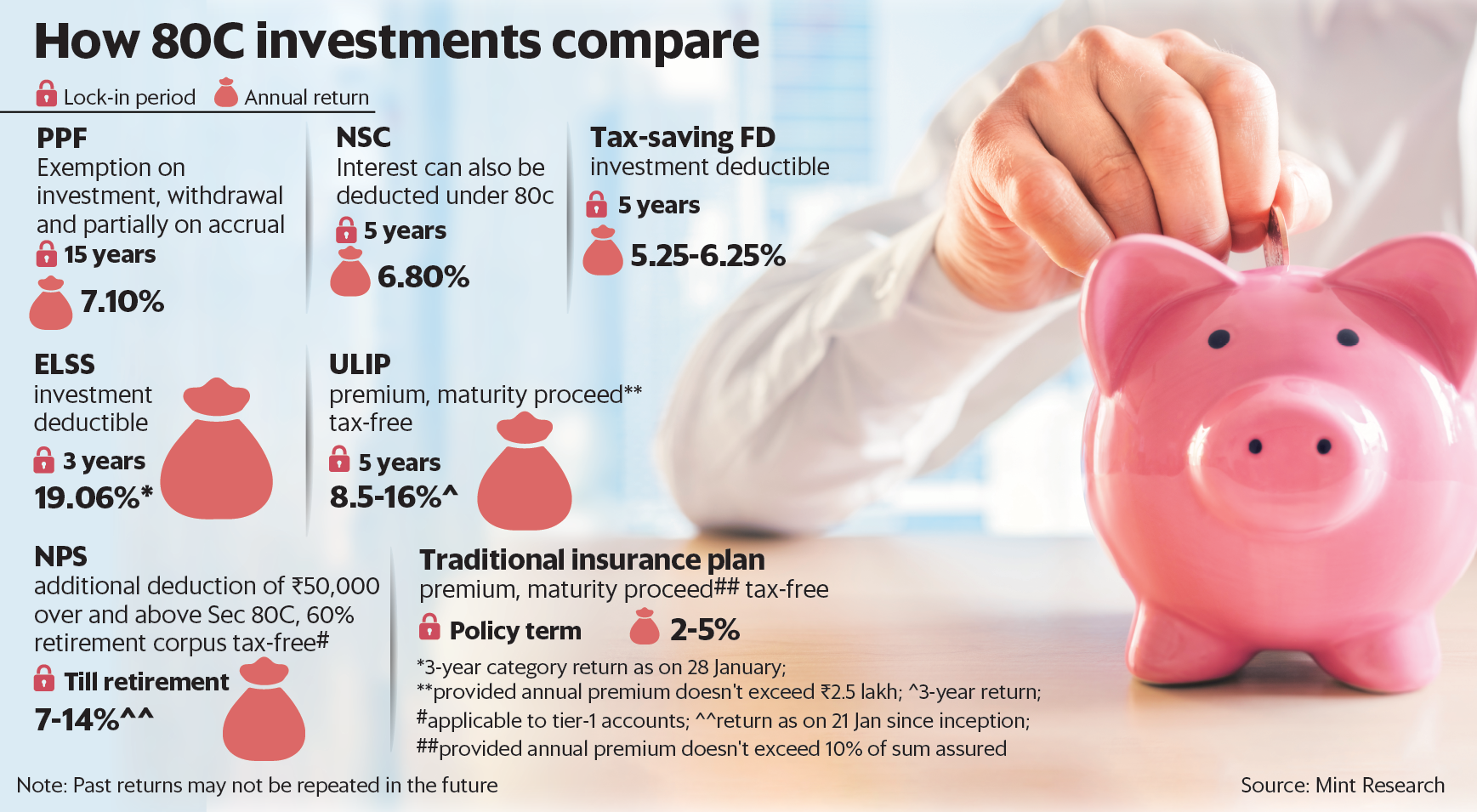

روپیه 2.5 لاخ تجاوز نکند، معاف از مالیات است و برداشت جزئی پس از قفل 5 ساله نیز مشمول مالیات نمیشود. مبلغ برداشت شده کمتر از 20 درصد ارزش صندوق است. البته بیمه گذار نیز از پوشش مادام العمر برخوردار می شود.

روپیه 2.5 لاخ تجاوز نکند، معاف از مالیات است و برداشت جزئی پس از قفل 5 ساله نیز مشمول مالیات نمیشود. مبلغ برداشت شده کمتر از 20 درصد ارزش صندوق است. البته بیمه گذار نیز از پوشش مادام العمر برخوردار می شود.