انقباض پولی اینجاست. روز چهارشنبه، فدرال رزرو قصد آغاز افزایش نرخ بهره را در ماه مارس تایید کرد. جروم پاول، رئیس فدرال رزرو اشاره کرد که انتظار یک اتفاق غیرمنتظره را دارد و اظهار داشت که فدرال رزرو رویکردی انعطاف پذیر برای افزایش نرخ ها و پاسخ به تورم در صورت لزوم اتخاذ خواهد کرد.

اگرچه اتخاذ این موضع منطقی است و می تواند بهترین اقدام بلندمدت باشد، اما بازار سهام ایالات متحده تمایل دارد از عدم اطمینان کوتاه مدت متنفر باشد. جای تعجب نیست که نزدک کامپوزیت از بیش از 3 درصد افزایش در روز چهارشنبه به کاهش بیشتر این سودها تا پایان روز رسید.

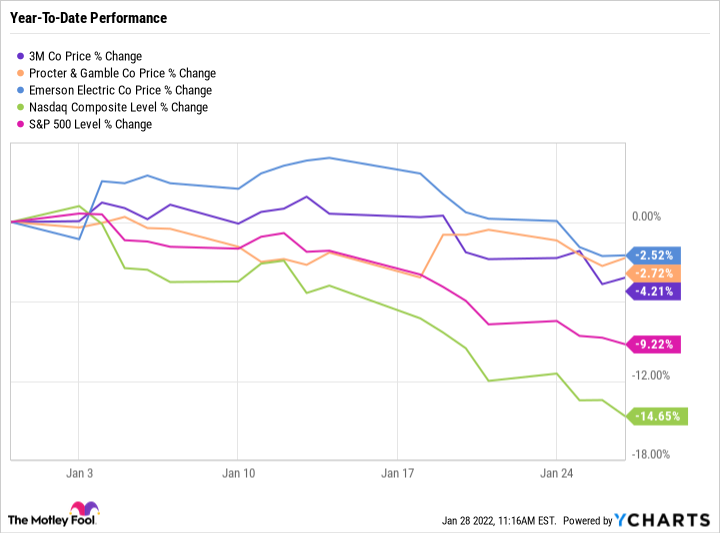

نزدک اکنون در سال 2022 تاکنون 14 درصد کاهش یافته است، اما 3M (NYSE:MMM)، Procter & Gamble (NYSE:PG)، و Emerson Electric [194]:NY59 EMR) همگی کمتر از 5 درصد سال تا به امروز کاهش یافته اند. هر سه شرکت Dividend Kings هستند، که جزء S&P 500 هستند که حداقل برای 50 سال متوالی سود سهام خود را افزایش داده اند. در اینجا چیزی است که هر سهام سود سهام را به یک خرید عالی تبدیل می کند.

منبع تصویر: Getty Images.

سهام ارزش خوبی دارد، اما زمان آن رسیده است که 3M شروع به نشان دادن بهبود کند

لی ساماها (3M): منصفانه است که بگوییم 3M سال 2021 ناامیدکننده ای داشت. سهام تنها 1.6 درصد در طول سال افزایش یافت زیرا این شرکت نتوانست به طور کامل افزایش هزینه (ناشی از افزایش قیمت مواد خام و افزایش هزینه های زنجیره تامین) را با قیمت جبران کند. پیاده روی

در حالی که 3M در این مورد تنها نیست و بسیاری از مدیران شرکت به مجموعه بی سابقه ای از شرایط معاملاتی و فشارهای قیمتی اشاره کرده اند، سرمایه گذاران حق دارند کمی بیشتر از 3M انتظار داشته باشند. به هر حال، مدیر عامل شرکت مایک رومن از زمانی که در سال 2018 مسئولیت را بر عهده گرفت، شرکت را تغییر ساختار داده است. با این حال، پس از تغییر ساختار عملیاتی شرکت، انجام خرید و واگذاری، و سادهسازی اقدامات، به نظر نمیرسد که هیچ بهبودی در حاشیه سود اساسی وجود نداشته باشد. این چیزی است که 3M باید به سرمایه گذاران نشان دهد.

گفته می شود، سرمایه گذاران ارزش سهام را می خرند زیرا ارزش خوبی دارند! 3M هنوز مجموعهای از کسبوکارهای بسیار مورد توجه دارد، و بهویژه کسبوکارهای مرتبط با خودروی آن میتوانند در سال 2022 با افزایش تولید خودرو شاهد رشد خوبی باشند. در همین حال، 3M به تولید بستههای پول نقد و معاملات با تخفیف قابل توجه برای همتایان خود در بخش صنعتی، مانند Illinois Tool Works ادامه میدهد.

داده ها توسط YCharts

علاوه بر این، جریان نقدی آزاد 12 ماهه (FCF) 6.5 میلیارد دلاری آن به راحتی پرداخت سود نقدی 3.4 میلیارد دلاری (بازده فعلی 3.3٪) را پوشش می دهد. در همین حال، برای کسانی که نگران بدهی بالقوه PFAS 3M هستند، شایان ذکر است که اگر 3M بر اساس مضرب قیمت به FCF Illinois Tool Works معامله شود، ارزش آن 118 میلیارد دلار بالاتر خواهد بود. بنابراین، حتی با در نظر گرفتن یک تخفیف (شایسته) برای همتایان خود، به نظر میرسد که در حال حاضر حاشیه ایمنی زیادی برای سهام وجود دارد.

همه گفته می شود، 3M بسیار دور از ایده آل است. باید در سال 2022 تحویل شود، اما سود سهام آن به راحتی قابل دوام است و مدیریت قدرت مالی لازم برای تغییر اوضاع را دارد. بر این اساس، سهام افزودنی مفید برای یک سبد درآمدی است.

قیمتی شایسته برای یک سهام مطمئن

دانیل فولبر (پراکتر اند گمبل): بارها و بارها، غول اصلی مصرفکننده پراکتر اند گمبل، انعطافپذیری خود را در مواجهه با اقتصاد چالشبرانگیزتر ثابت میکند. زنجیره تامین مسدود شده، هزینه های بالاتر، تورم و افزایش نرخ بهره را با سهولت نسبی پشت سر گذاشته است. بنابراین جای تعجب نیست که سهام P&G تا به امروز تنها 3 درصد کاهش یافته است.

داده های MMM توسط YCharts

P&G درآمد سال مالی 2022 (سال مالی 22) را در 19 ژانویه گزارش کرد. بازخرید سهام مورد انتظار خود در سال مالی 22 را به 9 تا 10 میلیارد دلار افزایش داد و انتظار دارد بیش از 8 میلیارد دلار از طریق سود سهام به سهامداران بازگرداند.

نسبت قیمت به درآمد آینده P&G 28.4 به هیچ وجه ارزان نیست. قیمت سهام P&G از رشد درآمد آن پیشی گرفته است، نشانه ای از این که سرمایه گذاران مایلند برای کسب و کار پایدار و قابل اعتماد P&G قیمت بالاتری بپردازند. در طول همهگیری کووید-19، و اکنون که به دوره افزایش نرخهای بهره در سال 2022 میرویم، P&G میتواند به عنوان یک سهام امن برای پارک بخشی از سبد سهام شما در نظر گرفته شود.

در دورههای عدم قطعیت و ارزشگذاری بالای سهام (بازار سهام ایالات متحده بین سالهای 2019 و پایان سال 2021 دو برابر شد)، سهامهایی مانند P&G راهی کم استرس و احتمالاً کمتر نوسان برای سرمایهگذاری در بازار و ایجاد درآمد غیرفعال ارائه میکنند. P&G سود سهام خود را برای 65 سال متوالی افزایش داده است. سهام در حال حاضر 2.1 درصد بازدهی دارد.

این عزیز سود سهام در هفتههای ابتدایی پرنوسان سال جدید تأثیرگذار بوده است

اسکات لوین (امرسون الکتریک): امرسون الکتریک با تاج پادشاهی سود سهام خود به مدت 15 سال، یکی از طولانی ترین پادشاهان سود سهام در اطراف است — در واقع، تنها دو شرکت دیگر برای مدت طولانی تری سود سهام پرداخت کرده اند. این شرکت اولین بار در سال 1956 تقسیم سود به سهامداران را آغاز کرد و در سال 2006 به جایگاه پادشاه سود دست یافت. در حالی که شرکت در سال 2021 عملکرد خوبی داشت، در هفته های ابتدایی سال 2022 قیمت سهام آن بیش از 2 درصد کاهش یافت. اما این تغییر مسیر در مقایسه با نزدک، که در همان دوره سقوط کرده است، کم رنگ می شود.

چه چیزی شور و شوق گاوها را در چند هفته گذشته تقویت کرده است؟ برای اولین بار، وال استریت از چشم انداز مطلوبی برای سهام حمایت کرده است. در 4 ژانویه، RBC Capital سهام امرسون الکتریک را به عملکرد بهتر از عملکرد بخش ارتقا داد و هدف قیمت را از 104 دلار به 116 دلار رساند. هدف قیمت بالاتر مطمئناً برای سرمایهگذاران قابل توجه بود، زیرا نشاندهنده 26 درصد افزایش نسبت به زمانی بود که سهام در 3 ژانویه بسته شده بود. در حالی که بارکلیز و برنشتاین به ترتیب اهداف قیمتی نهچندان فرخنده 99 و 100 دلاری را تعیین کردند، احساسات کلی در مورد سهام مطلوب به نظر میرسید. .

علاوه بر دیدگاههای تحلیلگران، سرمایهگذاران احتمالاً انگیزه داشتند تا در پاسخ به علاقه آشکار شرکت به هیدروژن سبز – منطقهای که در چند سال گذشته علاقه جهانی قابل توجهی را ایجاد کرده است، روی دکمه خرید کلیک کنند. در 11 ژانویه، امرسون الکتریک گزارش داد که به تحقق اولین پروژه تولید هیدروژن سبز فراساحلی در جهان بر روی یک سکوی گازی عملیاتی کمک می کند. این خبر به خوبی با اعلامیه دسامبر شرکت مبنی بر خرید Mita-Teknik، متخصص در راه حل های اتوماسیون برق بادی، همراه است.

از آنجایی که کشورها تلاش می کنند ردپای کربن خود را کاهش دهند، ذخایر انرژی های تجدیدپذیر توجه قابل توجهی را به خود جلب می کنند. و در حالی که امرسون الکتریک جزو مظنونان معمول انرژی پاک نیست، سرمایه گذاران ممکن است از علاقه مدیریت به این بخش تشویق شوند.

این مقاله نظر نویسنده را نشان می دهد که ممکن است با موضع توصیه "رسمی" یک سرویس مشاوره حق بیمه Motley Fool مخالف باشد. ما گیج هستیم! زیر سوال بردن یک پایان نامه سرمایه گذاری – حتی یکی از خودمان – به همه ما کمک می کند تا در مورد سرمایه گذاری انتقادی فکر کنیم و تصمیماتی بگیریم که به ما کمک می کند باهوش تر، شادتر و ثروتمندتر شویم.

fool.insertScript('facebook-jssdk', '//connect.facebook.net/en_US/sdk.js#xfbml=1&version=v2.3'، true);

fool.insertScript('twitter-wjs', '//platform.twitter.com/widgets.js'، true);